Beispiel 2

Freiberufler, zu versteuerndes Jahreseinkommen 80.000 Euro, 12.000 Euro jährlich in Basis-Rente, ledig, keine Kinder, keine Kirchensteuer:

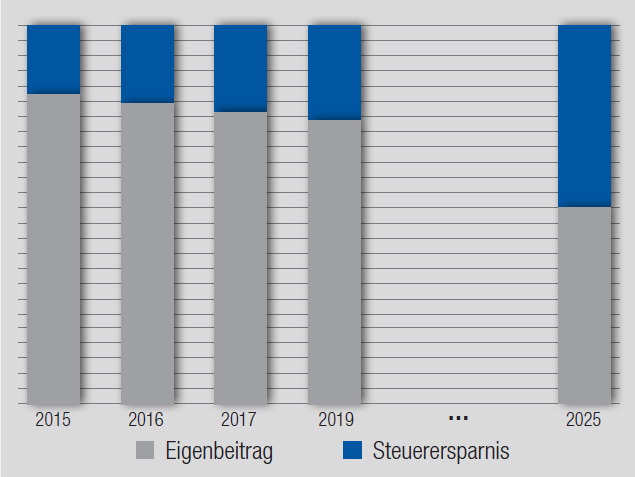

| Jahr | Sparbeitrag | Anerkennung | Steuerersparnis | Tatsächlicher Aufwand | Förderquote |

| 2015 | 12.000 € | 80 % | 4.254 € | 7.746 € | 35,45 % |

| 2016 | 12.000 € | 82 % | 4.360 € | 7.640 € | 36,33 % |

| ... | ... | ... | ... | ... | ... |

| 2020 | 12.000 € | 90 % | 4.536 € | 7.464 € | 37,80 % |

| ... | ... | ... | ... | ... | ... |

| 2025 | 12.000 € | 100 % | 4.788 € | 7.212 € | 39,90 % |

Übrigens kann auch eine Berufsunfähigkeitsvorsorge bei der Basis-Rente mit eingeschlossen werden. Eine Koppelung hat den Vorteil, dass auch die Beiträge, die auf den Berufsunfähigkeitsschutz entfallen, steuerlich abgesetzt werden können, wenn ihr Anteil am Gesamtbeitrag max. 50 % entspricht.

Allerdings hat dies auch einen Nachteil. Im Leistungsfall ist dann die Berufsunfähigkeitsrente in dem Satz zu versteuern, der für das Jahr der Erstauszahlung gilt (siehe vorangegangene Tabelle) und nicht mit dem geringeren sog. Ertragsanteil wie bei einer separat abgeschlossenen Berufsunfähigkeitsrente.